- ホーム >

- 相続税・資産税相談

相続税・贈与税・譲渡所得に係る所得税等を総称して資産税と言います。

資産税の特徴は、その課税原因(相続の発生や土地の売却など)が臨時発生的な性格を持つことです。

また、一般的に課税対象額が大きく、億単位の金額になるのが通常です。

加えて、租税特別措置法などに定められている特例の数も多く、複雑かつ難解な税金と言われています。

経常的な業務が大半を占める税理士業務の中でも特異な分野とされています。

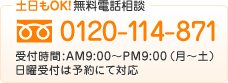

弊所では相続・贈与また不動産譲渡申告の無料相談を随時行っております。

資産税関係でも特に問合せが多い「相続税」についてQ&A方式で簡単な解説をします。

相続税の申告は依頼する税理士により「差」があるのですか

あります。

そもそも経常的な申告でないことから法人・個人の所得申告を通常業務を主としている税理士は相続税の申告をしたことがない、あっても年に1件程度という依頼する側からみれば心もとないデータもあります。

「差」は税理士の経験・知識・実務ノウハウで次の様な違いが出てきます。

- 1. 納付する相続税額の差

- 2. 財産分割・納税準備等、手続きの差

- 3. アドバイスの差

相続税の得意な税理士をどうやって見分けるのですか

以下に見分けるポイントを紹介します。

- 1. 相続税の申告を依頼する前に、相続税の申告件数を聞いてください。

当たり前ですが、申告件数が多ければ多いほど知識・ノウハウがあるはずです。 - 2. 相続財産に土地がある場合に現地確認を実際に行うかを聞いてください。

土地は利用状況等で評価額を低くできる要素があります。そのための確認作業は不可欠だと思います。 - 3. 申告を依頼される前にいくつか質問を用意してください。

依頼者の質問に明確に答えてくれる税理士を選んでください。

相続税の申告はどういった場合に必要ですか

亡くなった方の財産の合計額から借入金等の債務また葬式費用を差し引いた金額が「基礎控除額」を超える場合です。

「基礎控除額」は次の算式で計算します。

5,000万円+1,000万円×法定相続人の数

※平成27年1月1日の相続より改正されます。改正後は3,000万円+600万円×法定相続人の数

いつまでに申告・納税をするのですか

相続の開始をあったことを知った日の翌日から10カ月以内に、亡くなられた方の住所地を所轄する税務署に行います。

相続税の概略計算を教えてください

(1)亡くなられた方(被相続人)の財産の評価をします。

原則、全ての財産を相続税評価(時価ではありません)します。が、被相続人の財産であっても墓地・墓石、仏壇等相続税がかからない非課税物件もあります。

また、生命保険金のように死後発生するものであっても「みなし相続財産」として相続税の対象となるものもあります。

(2)財産の総額を計算し基礎控除額を差引く

被相続人の財産を評価・集計しさらに相続開始前3年内に贈与された財産をこれに加えます。

また、被相続人の借入金・未払金また、葬式費用は差し引きます。

ここから基礎控除額を引いたのが「課税遺産総額」です。この金額がプラスである限り、相続人らの取得した財産の多少にかかわらず、その取得した財産の価額に応じ相続税が課されます。

(3)相続税の総額の計算

(2)の金額を各相続人が「法定相続分」の割合で取得したものと仮定して、各相続人の取得分に応ずる相続税率を乗じて算出した各相続税を合計します。

(4)各相続人の税額の算出

(3)の金額を実際の相続分の比率で按分し各相続人の税額を算出します。

(5)各種税額控除等を適用する

「配偶者の税額軽減」「未成年者控除」「障害者控除」「相次相続控除」等を適用し、最終的な各相続人の税額を確定確定します。

相続が発生した場合のタイムスケジュールを教えてください

| 相続開始(被相続人の死亡) | 葬式費用は相続税の計算上控除できますので、領収書・請求書などを保存してください。 |

|---|---|

| 3か月以内 相続放棄・限定承認 |

相続財産よりも借金などの債務の方が多い場合など相続放棄をした方がいいケースがあります。 相続放棄は相続開始を知った日から3か月以内に手続きをしなければなりません。 |

| 4か月以内 所得税準確定申告 |

死亡した人の確定申告の期限は翌年3月15日ではありません。 死亡した人が青色申告していた場合で、事業を承継した人も青色申告にしたい場合については合わせて青色申請書の提出などが必要となります。 |

| 10か月以内 相続税の申告・納付 |

10か月以内に相続税の納付が困難な場合は、延納(分割払い)や物納(現金ではなく土地などで相続税を納める)という方法もありますが、その手続きも10か月以内にしなければなりません。 |

| 1年以内 遺留分の減殺請求 |

遺言で財産を少ししか(通常は法定相続分の1/2以下)もらえなかった場合には遺留分の減殺請求をすることができます。 |

税理士に依頼した場合の申告費用はどのくらいですか

依頼する税理士により、いろいろです。大方の税理士は旧税理士報酬規定を基に算定しているようです。

概ね、遺産総額に対し0.5%~1%程度の報酬が平均と思われます。つまり遺産総額1億円で50万円から100万円が目安となります。

金額に幅があるのは、相続税の申告作業は「財産評価」がメインとなるからです。

相続財産が預金だけしかない方と土地等の不動産、有価証券等が多く資産評価が複雑になる方とはその「手間」が違うためです。

弊所の相続税申告報酬細則は、お問い合わせのあった方にお知らせしております。